Mit rein passiven Anlagelösungen halten Pensionskassen zwar die Kosten tief, doch Rendite- und Nachhaltigkeitsziele können so kaum erreicht werden.

Von Carl Hollitscher, Head Institutionelle Kunden Schweiz, Nordea Asset Management

Das Anlagejahr 2023 war für Schweizer Pensionskassen im langjährigen Vergleich überdurchschnittlich gut. Im Schnitt erzielten sie gemäss der Swisscanto Pensionskassenstudie 2024 eine Rendite von 5.1%, der Zehnjahresdurchschnitt liegt jedoch bei 3.5%11. Entsprechend stehen die Pensionskassen unter konstantem Druck, möglichst hohe Renditen zu erwirtschaften, um ihren Versicherten die Fortsetzung ihres angemessenen Lebensstandards nach der Pensionierung zu ermöglichen.

Gleichzeitig sollen die Verwaltungskosten möglichst tief sein, da diese wiederum als Fixkosten die Performance und somit die Renten schmälern. Um möglichst hohe Renditen bei tiefen Verwaltungskosten zu erwirtschaften, setzen Schweizer Pensionskassen vermehrt auf passive Anlagelösungen. Doch auch bei diesen fallen Gebühren an, welche nicht unterschätzt werden dürfen. Unter Berücksichtigung der Kosten liefern passive Fonds gegenüber der Benchmark systematisch eine Underperformance.

Risikoprämien machen Portfolio robust

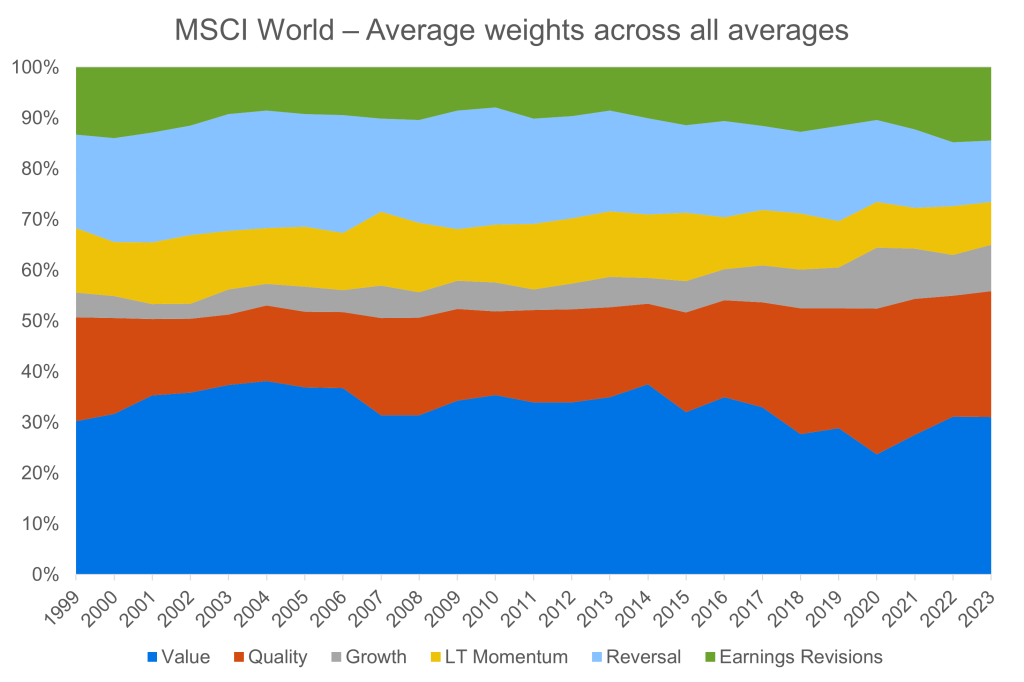

Mit «Enhanced Indexing»-Lösungen kann in diesem Kontext eine Optimierung erreicht werden. Der Tracking Error auf Ebene Regionen und Sektoren wird neutral gehalten, über Einzeltitelauswahl innerhalb von Marktsegmenten werden kleine, konzentrierte Positionen eingegangen. Mithilfe von strategischen Risikoprämien wie Value und Qualität sowie taktischen Risikoprämien wie Growth, langfristiges Momentum, Ertragsdynamik und Trendumkehr werden diese Unternehmen ausgewählt und in ein Portfolio mit günstigem Renditepotenzial zusammengestellt. Unternehmen, die mit Blick auf die Risikoprämien nicht gut abschneiden, werden aus dem Portfolio ausgeschlossen.

Dabei ist wichtig, dass die Risikoprämien untereinander kaum korrelieren, um das Portfolio möglichst robust aufzustellen. Um diese Widerstandsfähigkeit über die Jahre zu gewährleisten, wird die Gewichtung der Risikoprämien regelmässig überprüft und gegebenenfalls angepasst. Stellt sich heraus, dass Value ein zu grosses Gewicht zukommt, wird die Risikoprämie beispielsweise zugunsten von Qualität reduziert. Wie stark diese Anpassungen ausfallen, hängt sehr von Sektor und Segment ab: Im grösstenteils stabilen Ausrüstungs- und Dienstleistungssegment des nordamerikanischen Gesundheitsmarkts müssen in der Regel die Gewichtungen der Risikoprämien nicht stark verändert werden. Im Biotech-Segment hingegen, welches durch eine hohe Innovationsfrequenz und damit eine stärkere Volatilität gekennzeichnet ist, können drastischere Änderungen an diesen Gewichtungen der Risikoprämien notwendig werden.

Verglichen mit klassischen passiven Anlagelösungen können Pensionskassen so eine robuste Überrendite generieren, damit die Kosten der Verwaltung decken und den Grundstein für stabile Pensionskassenrenten legen. Gleichzeitig sind die Kosten einer solchen Lösung sehr tief und der Tracking Error bleibt im Rahmen eines ETF.

Massgeschneiderter Dekarbonisierungspfad

Auch mit Blick auf die regulatorischen Anforderungen bezüglich der Berücksichtigung von Nachhaltigkeitskriterien haben «Enhanced Indexing»-Lösungen gegenüber traditionellen passiven Vehikeln einen entscheidenden Vorteil: Das Portfolio kann so modelliert werden, dass es das konkrete CO2-Reduktionsziel der Pensionskasse erreicht. Ein so hohes Mass an Individualisierung ist mit einem rein passiven Fonds nicht darstellbar.

Letztlich fehlt Pensionskassen unter Umständen die notwendige Expertise, um die gesteckten Nachhaltigkeitsziele auf Portfolioseite zu erreichen. Vermögensverwalter, die «Enhanced Indexing»-Anlagelösungen anbieten, können die Vorsorgeanbieter in Sachen Nachhaltigkeit mit individuellen Lösungen unterstützen.